目前位置: 彰化縣記帳及報稅代理人公會首頁 > 最新訊息 > 稅務訊息 > 公會通知:112.07.30稅務訊息 目前位置: 彰化縣記帳及報稅代理人公會首頁 > 最新訊息 > 稅務訊息 > 公會通知:112.07.30稅務訊息

|

回上一頁 回上一頁

|

公會通知:112.07.30稅務訊息

公會通知:112.07.30稅務訊息【112.07.30稅務訊息】

1. 個人直接或間接持有公司股權超過半數,且該公司價值逾半為不動產,處分股權須課徵房地合一稅

財政部臺北國稅局表示,房地合一稅 2.0 已於 110 年 7 月 1 日實施,為防杜個人及營利事業藉由交易其具控制力之國內外營利事業股份或出資額,實質轉讓該被投資營利事業之中華民國境內房屋、土地,以規避或減少納稅義務,爰於所得稅法第 4 條之 4 增訂第 3 項規定,凡個人及營利事業交易其直接或間接持有股份或出資額過半數之國內外營利事業之股份或出資額,該營利事業股權或出資額之價值 50%以上係由中華民國境內之房屋、土地所構成者,該交易視同第 1 項房屋、土地交易,應依法核課房地合一稅。

為落實防杜上述股權移轉規避租稅之立法意旨,所得稅法第 4 條之 4 第 3 項規定之適用,並未限於 105 年 1 月 1 日以後取得之「國內外營利事業股份或出資額」或被投資營利事業 105 年 1 月 1 日以後取得之「中華民國境內之房地」者,始納入課稅範圍,以避免納稅義務人透過交易安排進行規避。該規定係以個人及營利事業持有被投資事業股份或出資額之比率及被投資事業股權或出資額價值係由房地構成之比率,均達 50%以上為要件。是被投資營利事業取得房地時點,並非所得稅法第 4 條之 4 第 3 項適用條件,換言之,縱被投資營利事業係於 104 年 12 月 31 日以前取得房地,如個人交易符合該法一定條件之股份或出資額,仍應依法課徵房地合一稅。

該轄納稅義務人甲君於 111 年間交易A 公司股份 600,000 股,A 公司非屬上市、上櫃或興櫃之公司,發行股數為 1,500,000 股,因甲君持有 A 公司股份 800,000 股,已超過該公司發行股數之半數,且 A 公司股份之價值 50%以上係由中華民國境內之房屋、土地所構成,該局乃就甲君交易 A 公司股份核定房地合一課稅所得6,000,000 元,並以甲君係於 100 年投資A 公司取得上述股份,乃以持有股份已超過 10 年,適用稅率為15%,核定應補稅額 900,000 元。甲君不服,申請復查,主張 A 公司房地均係於 80 年間取得,本件應無核課房地合一所得稅規定之適用,經該局復查決定以甲君交易A 公司股份既已屬於所得稅法第 4 條之 4 第 3 項規定之符合一定條件股份或出資額要件,自應視同房地交易核課房地合一稅,而予維持原核定。呼籲個人交易股份或出資額符合所得稅法第 4 條之 4 第 3 項規定,不論有無應納稅額,均應依同法第 14 條之 5 規定,於股份或出資額交易日之次日起算 30 日內辦理申報,納稅義務人應特別注意,以免遭稽徵機關補稅及裁罰。

(聯絡人:財政部臺北國稅局 法務組錢股長;電話 2311-3711 分機 2031)

2. 營利事業列報投資損失應檢視歷年已列報投資損失情形,避免重複列報

財政部臺北國稅局表示,營利事業因被投資事業減資彌補虧損、合併、破產或清算等而發生投資損失,於辦理營利事業所得稅結算申報時,除須注意投資損失應以實現者方能申報外,尚須以歷次列報減資彌補虧損後之實際投資成本餘額,計算出資額折減金額,以免重複列報投資損失。

依營利事業所得稅查核準則第 99 條第 1 款規定,投資損失應以實現者為限;其被投資之事業發生虧損,而原出資額並未折減者,不予認定。上開投資損失之計算,屬被投資事業虧損而減資者,以實際投資成本乘以減資比例計算之;屬被投資事業清算者,以實際投資成本減除清算後實際分配金額計算之。惟倘在減資彌補虧損或清算前,被投資事業往年曾減資彌補虧損而列報過之投資損失,應自實際投資成本中減除,計算可列報之投資損失金額。

舉例:甲公司 109 年度營利事業所得稅列報投資損失新臺幣(下同)6,000 萬元,經甲公司說明係 98 年間以 6,100 萬元投資乙公司,因乙公司於 109 年度結束營業辦理清算,其僅取得清算分配款 100 萬元,爰列報投資損失 6,000 萬元(原始投資成本 6,100 萬元-清算分配款 100 萬元)。惟查乙公司曾於 101 及 103 年度辦理減資彌補虧損,甲公司已於 101 及 103 年度列報投資損失 2,500 萬元及 3,300 萬元,共5,800 萬元,其於 109 年度又重複列報 101 及 103 年度已列報之投資損失 5,800 萬元,案經核定補稅 1,160 萬元並裁處罰鍰。

呼籲營利事業列報投資損失,除應符合營利事業所得稅查核準則第 99 條規定外,尚須檢視歷年對被投資事業之投資損失列報情形,避免發生重複列報投資損失而遭補稅處罰。

(聯絡人:財政部台北國稅局營所稅組洪股長;電話 2311-3711 分機 1337)

3. 營利事業申報基本所得額時,有關停徵所得稅之證券及期貨交易損失減除規定

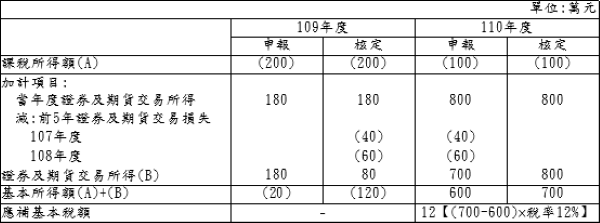

財政部臺北國稅局表示,營利事業申報基本所得額時,自課稅所得額加計之當年度停徵所得稅之證券及期貨交易所得,應依序減除前 5 年度經稽徵機關核定之停徵所得稅之證券及期貨交易損失。

依所得基本稅額條例第 7 條第 1 項第 1 款及第 2 項規定,營利事業如有停徵所得稅之證券及期貨交易所得,應計入基本所得額,經稽徵機關核定之停徵所得稅之證券及期貨交易損失,得自損失發生年度之次年度起 5 年內,從當年度停徵所得稅之證券及期貨交易所得中減除。惟依所得基本稅額條例施行細則第 5 條第 6 項規定,於減除以前年度損失時,應按損失發生年度順序,逐年依序減除;當年度無停徵所得稅之證券及期貨交易所得可供減除,或減除後尚有未減除餘額者,始得遞延至以後年度減除。

舉例:甲公司 110 年度營利事業所得基本稅額申報表中,列報當年度應計入基本所得額之證券及期貨交易所得新臺幣(下同)800 萬元,於減除 107 及 108 年度證券及期貨交易損失各 40 萬元及 60 萬元後,申報計入基本所得額之證券及期貨交易所得為 700 萬元(800 萬元-40 萬元-60 萬元)。經查甲公司上(109)年度應計入基本所得額之證券及期貨交易所得額為 180 萬元,其 107 及 108 年度證券及期貨交易損失應於 109 年度全數抵減,截至 109 年底止,甲公司應已無證券及期貨交易損失未減除餘額,惟甲公司誤因 109 年度未達基本稅額之課稅門檻,於計算基本所得額時,未依序先將 107 及 108 年度證券及期貨交易損失 40 萬元及 60 萬元,自 109 年度證券及期貨交易所得中減除,致 110 年度證券及期貨交易所得亦誤減除 107 及 108 年度證券及期貨交易損失 100 萬元(40 萬元+60 萬元),基本所得額少計 100 萬元,經核定補繳基本稅額 12 萬元。

呼籲營利事業計算應計入基本所得額之證券及期貨交易所得時,如有減除經稽徵機關核定之前 5 年證券及期貨交易損失,應依相關稅法規定正確計算可減除金額列報基本所得額,以免申報錯誤遭調整補稅。

(聯絡人:營所稅組陳股長;電話 2311-3711 分機 1308)

4. 提醒您,小心勿踩申報遺產稅常見漏報項目雷區!

財政部高雄國稅局表示,親人死亡時,其名下如留有財產,不論金額大小,繼承人都應於親人死亡之日起 6 個月內,向國稅局辦理遺產稅申報。切勿因為分配紛爭或疏於查證遺產內容,而不申報或漏報遺產項目,致遭處罰。該局分享常見漏報項目如下,提醒繼承人注意。

一、死亡前 2 年內贈與配偶或特定近親之財產:因贈與配偶財產不計入贈與總額課稅,贈與配偶以外之他人財產未超過當年度免稅額新臺幣(下同)244 萬元,亦免徵贈與稅,故常有被繼承人透過生前贈與方式移轉財產,惟死亡前 2 年內贈與配偶、依民法第 1138 條及 1140 條規定之各順序繼承人(如:子女、孫子女、父母、兄弟姐妹、祖父母等)及各順序繼承人之配偶的財產,視為被繼承人之遺產,應併入遺產總額課稅。

二、存放於銀行保管箱內之物品:被繼承人死亡前向銀行等金融機構租用保管箱,該箱內之現金、外幣、黃金及珠寶飾品等財產,除符合 遺產及贈產稅第 16 條規定屬不計入遺產總額之財產外,皆屬被繼承人遺產,應併入遺產稅申報。實務上曾有繼承人主張,被繼承人保管箱內之黃金是繼承人所有,不應計入遺產項目,惟繼承人無法提供佐證資料,終由稅捐稽徵機關查核認定,列入遺產總額計算。

三、被繼承人申請退休後死亡,由繼承人領取的退休金:死亡前已向雇主申請核准,但尚未領取的退休金,死亡後才發放給繼承人受領,就死亡時點來看,該退休金係屬被繼承人死亡前已存在有財產價值的權利,即屬遺產及贈與稅法規定應申報的債權,應併同遺產稅申報。

自 109 年 7 月 1 日起全國各地區國稅局提供單一窗口查詢「金融遺產」服務,繼承人可就近至任一國稅局及所屬各分局、稽徵所查詢被繼承人銀行存款餘額、股票及承租保管箱等資料,或至(https://www.ntbk.gov.tw)利用國稅智慧客服「國稅小幫手」線上查詢。(鹽埕稽徵所洪甄彌股長 撰稿人賴琬蓁(07)5337257 分機6531)

5. 營利事業實質投資適用未分配盈餘減除,申報常見錯誤態樣。

財政部高雄國稅局表示,依「產業創新條例」第 23 條之 3 及授權訂定之「公司或有限合夥事業實質投資適用未分配盈餘減除及申請退稅辦法」(以下簡稱本辦法)規定,公司或有限合夥事業因經營本業或附屬業務所需,以 107 年度及以後年度之未分配盈餘,於盈餘發生年度之次年起 3 年內,以該盈餘興建或購置供自行生產或營業用之建築物、軟硬體設備或技術(不包含購買土地及非屬資本支出)之實際支出金額合計達新臺幣(下同)100 萬元者,該投資金額於依所得稅法第 66 條之 9規定計算當年度未分配盈餘時,得列為減除項目。

公司或有限合夥事業辦理未分配盈餘申報前,已依上揭規定以當年度盈餘進行實質投資,且減除政府補助款後之實際支出金額達 100 萬元者,可於辦理當年度未分配盈餘申報時,列為計算當年度未分配盈餘減除項目;倘辦理未分配盈餘申報後,始完成以當年度盈餘進行之投資,應於完成投資之日起 1 年內,填具更正後當年度未分配盈餘申報書,並提示相關證明文件(例如興建或購置之契約書影本、財產目錄、統一發票、進口報單等原始憑證影本、交貨驗收完成相關證明、付款證明等),向營業所在地稅捐稽徵機關申請重新計算未分配盈餘金額,退還溢繳稅款。

近來審查發現,營利事業申報未分配盈餘減除項目時,常有不諳法令申報錯誤情形,特別整理表列如下案例供參考:

|

適用規定 |

錯誤態樣及說明 |

|

|

【案況】 |

|

|

109 年度未分配盈餘於 111 年 5 月 20 |

|

|

日辦理申報,並列報減除機器設備實質 |

|

|

投資 1,200 萬元,該機器設備於 111 年 |

|

|

12 月 7 日出售。 |

|

於辦理未分配盈餘申報期間屆滿之次日起或申請更 |

【核定結果】 |

|

正重行計算該年度未分配盈餘之次日起 3 年內,將其 |

1.受嚴重特殊傳染性肺炎(COVID-19) |

|

以當年度盈餘興建或購置之建築物、軟體設備或技術 |

疫情影響,109 年 度未分配盈餘申報 |

|

轉借、出租、轉售、退貨或變更原使用目的非供自行 |

期延至 111 年 6 月 30 日止。 |

|

生產或營業用部分,應向稅捐稽徵機關補繳已減除或 |

2.依規定申請適用租稅優惠之機器設 |

|

退還之稅款,按日加計利息,一併徵收。(本辦法§6) |

備,於申報期間屆滿之次日起 3 年之管 |

|

|

制期間(111 年 7 月 1 日至 114 年 6 |

|

|

月 30 日)內出售,該減除金額 1,200 |

|

|

萬元未符規定,應補繳稅款並加計利 |

|

|

息。 |

|

辦理未分配盈餘申報後,始完成以當年度盈餘進行之投資,應於最後一筆完成投資之日起 1 年內,申請重行計算該年度未分配盈餘,退還溢繳稅款。(本辦法 §5) |

【案況】 108 年度未分盈餘於 110 年 5 月 10 日辦理申報後,於 110 年 11 月 5 日購置取得 A 機器設備,111 年 1 月 12 日購置取得 B 機器設備,於 112 年 4 月 20日申請更正退還溢繳稅款。 【核定結果】 應於最後 1 筆投資完成日(交貨日)111年 1 月 12 日起 1 年內辦理更正,故申請更正期限為 112 年 1 月 11 日,惟 112年 4 月 20 日申請更正已逾法定期限,致依法否准。 |

|

因取得並為適於營業上使用而支付之一切必需費用。 (本辦法§3) |

【案況】 110 年度購置機械設備 210 萬元(含已扣抵之進項稅額 10 萬元),列報 109 年度未分配盈餘減除金額 210 萬元。 【核定結果】 該進項稅額 10 萬元已申報扣抵銷項稅額,自不得再列報為 109 年度未分配盈餘減除金額。 |

|

1. 投資建築物、軟硬體或技術之實際支出金額,指減除政府補助款後之餘額。(本辦法§3) 2. 依財政部 109 年 7 月 9 日台財稅字第 10904597360 號令規定,營利事業購置符合貨物稅條例規定之固定資產所取得退還減徵貨物稅稅額,應自資產成本減除。 |

【案況】 110 年 3 月間以 109 年度未分配盈餘購置 2 台大貨車並支付價款 820 萬元,並於同年 8 月間申請退還減徵貨物稅稅額80 萬元,列報該年度未分配盈餘減除金額 820 萬元。 【核定結果】 經稽徵機關查得未以購置大貨車成本減除退還減徵貨物稅稅額後之實際支出金額 740 萬元(820 萬元-80 萬元)列報,調減實質投資金額 80 萬元。 |

特別提醒,111 年度營利事業所得稅結算申報暨 110 年度未分配盈餘申報期限已於 112 年 5 月 31 日截止,倘公司或有限合夥事業發現 110 年度未分配盈餘申報有上述錯誤態樣或不符本辦法規定事項,應主動向營業所在地稅捐稽徵機關申請重新計算未分配盈餘金額,以免因與規定不符而遭剔除補稅!

(財政部高雄國稅局營所稅組劉妙瑱股長 撰稿人許盟蘭聯絡電話:(07)7256600

6.買賣、居間、代購、代收轉付等交易,開立統一發票方式大不同

財政部高雄國稅局表示,現今網路科技發達,網路交易隨之蓬勃成長,常見營業人於購物平臺或線上遊戲等網站上推出代購、代訂、代買、代儲等商業行銷廣告,藉以向消費者銷售貨物或勞務。為免交易糾紛影響消費者索取統一發票之兌獎權益,營業人應依各交易態樣確實開立統一發票交付買受人。

營業人透過網站、FB、LINE 或 IG 等管道,招攬業務並揭示以代購、代訂、代買、代儲等方式進行交易者,應就營業態樣辨認其交易方式究屬「買賣」、「居間」、「代購」或「代收轉付」,俾正確開立統一發票,為利營業人充分瞭解各種交易態樣開立統一發票方式,該局就加值型及非加值型營業稅法(以下簡稱營業稅法)相關規定舉例說明如下:

|

|

交易方式 |

法令規定 |

案例說明(詳註) |

|

買賣 |

☑採進、銷方式經營 |

營業人銷售貨物,應按收取之全部代價,開立統一發票交付買受人。 (營業稅法第 16 條及第 32 條) |

●營業人甲以新臺幣(下同)1,200 元向供應商乙進貨,轉手以 1,500 元價格賣給消費者 A。 ●甲應依收取價款 1,500 元開立統一發票並交付予消費者 A。 |

|

居間 |

☑不負瑕疵擔保責任,介紹買賣雙方購買貨物或勞務 ☑收取佣金或手續費 |

營業人於境內從事居間仲介行 為,應按收取轉付差額、佣金收入或手續費,開立統一發票交付買受人。 (營業稅法第 16 條及第 32 條) |

●營業人甲(不負瑕疵擔保責任)接受貿易商丙委託,於境內仲介丙以 13,500 元之價格向國外供應商B 購買12,000 元之貨物,並以丙之名義報關進口。 ●甲應按其收取轉付差額 1,500 元,開立統一發票交付予丙。 |

|

●營業人甲(不負瑕疵擔保責任),介紹製造商丁以 12,000 元向國內供應商戊進貨,並約定由丁另給付甲佣金 1,500 元。 ●甲於取得佣金收入 1,500 元時,應開立統一發票交付予丁。 |

|||

|

代購 |

☑接受委託代為購買貨物或勞務 ☑收取佣金或手續費 |

營業人經營代購業務,將代購貨物送交委託人時,除按佣金收入開立統一發票外,應依代購貨物之實際價格開立統一發票,並註明「代購字樣,交付委託人。 (營業稅法第 3 條、第 32 條及統 一發票使用辦法第 17 條第 1 項) |

●營業人甲接受消費者 A 委託,代為購買營業人己定價 1,000 元之商品,除商品價格外,A 須支付甲 200 元代購佣金。 ●甲應依代購商品價格 1,000 元開立1 張統一發票並於發票備註欄註明「代購」,另按收取代購之佣金收入 200元開立 1 張統一發票,將該 2 張統一發票交付予消費者(委託人)A。 |

|

代收轉付 |

☑收取轉付之間無差額 ☑轉付款項取得憑證載明委託人 |

營業人受託代收轉付款項取得之 憑證買受人載明為委託人者,得以該憑證交付委託人,免另開立統一發票,並免列入銷售額。(統一發票使用辦法第 8 條第 3 項) |

●消費者 A 向營業人庚購買 800 元商品,委託營業人甲代為交付價金,並言明甲未向 A 收取任何費用,則甲將 A 交付之 800 元轉付予庚,並取得由庚開立以A 為抬頭之統一發票交付予 A。 ●甲未銷售貨物或勞務,無須開立統一發票。 |

註:營業人甲、乙、丙、丁、戊、己、庚均已辦理稅籍登記,且為核定使用統一發票營業人。(銷售稅組陳燕菁股長 撰稿人鄭筱臻:(07)7256600 分機 7312)

編輯委員會編製112073112

相關附件內容請至公會網站公會首頁 > 檔案下載 > 稅務訊息快遞下載區 下載使用